Центральный банк России и его денежно-кредитная политика

3) операции на открытом рынке;

4) рефинансирование банков;

5) валютное регулирование;

6) установление ориентиров роста денежной массы;

7) прямые количественные ограничения.

8) эмиссия облигаций от своего имени.

Рассмотрим основные инструменты денежно-кредитной политики, с помощью которой центральный банк осуществляет свою политику по отношению к коммерческим банкам.

Как уже упоминалось, возможны два направления денежно-кредитного регулирования. Первое - стимулирование кредита и денежного предложения, т.е. кредитная экспансия, или политика «дешевых денег». Второе - сдерживание кредита и денежной эмиссии, т.е. кредитная рестрикция, или политика ”дорогих денег”. Классическими и главными инструментами проведения денежно-кредитной политики являются:

· дисконтная политика (изменение ставки рефинансирования);

· регулирование банковских резервов (изменение норм обязательных резервов);

· операции на открытом рынке с ценными бумагами и иностранной валютой, а также некоторые иные меры, носящие жесткий административный характер.

Определение приоритетности инструментов денежно-кредитной политики зависит от тех целей, которые решает центральный банк на том или ином этапе развития страны. Так, в современных условиях наибольшее значение в государствах Западной Европы и США приобретают дисконтная политика и операции на открытом рынке, а установление минимальных резервных требований постепенно отступает на второй план. В странах же, где рыночные отношения расширяются, например Российская Федерация, установлению минимальных резервных требований отводится ключевое место, а операции на открытом рынке только начинают развиваться.

Ставка рефинансирования - это процент, под который центральный банк предоставляет кредиты финансово устойчивым коммерческим банкам, выступая как кредитор в последней инстанции. Учетная ставка - процент (дисконт) по которому центральный банк учитывает векселя коммерческих банков, что является разновидностью их кредитования под залог ценных бумаг[10].

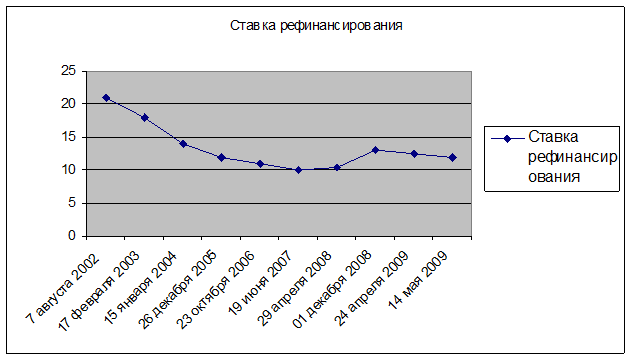

График 2.1

Динамика изменения ставки рефинансирования с 2002 по 2009 год[11]

Формулировка понятия рефинансирования в Федеральном законе от 27 июня 2002 года "О Центральном банке Российской Федерации (Банке России)" в главе VII, статьи 40, приводится следующее: “Под рефинансированием понимается кредитование Банком России кредитных организаций” [12].

Учетную ставку (ставку рефинансирования) устанавливает центральный банк. Уменьшение ее делает для коммерческих банков займы дешевыми. При получении кредита коммерческими банками увеличиваются резервы коммерческих банков, вызывая мультипликационное увеличение количества денег в обращении.

И наоборот, увеличение учетной ставки (ставки рефинансирования) делает займы невыгодными. Более того, некоторые коммерческие банки, имеющие заемные резервы, пытаются возвратить их, т.к. они становятся очень дорогими. Сокращение банковских резервов приводит к мультипликационному сокращению денежного предложения.

Среди инструментов монетарной политики - политика учетных ставок (ставок рефинансирования) занимает второе по значению место после политики центрального банка на открытом рынке (а в некоторых странах является главным инструментом управления предложением денег) и проводится обычно в сочетании с деятельностью центрального банка на открытом рынке.

Сатьи по теме:

Анализ динамики деятельности мировых фондовых бирж в условиях

нестабильной экономической ситуации

Мировая экономика продолжает медленно выходить из кризиса. Улучшение ситуации с безработицей в ведущих экономиках, пожалуй, наиболее значительный результат. Опубликованные данные по сокращению безработицы в Японии (с 5.6% до 4.9%), Германии (с8.3% до 8.0%) и США (с 10.1% до 9.7%)[7] выглядят весьма ...

Расчеты в международной торговле

Сберегательный банк РФ руководствуется следующими правилами расчетов в международной торговле: Об импорте: Оплата импортируемых по Контракту товаров иностранной валютой или валютой Российской Федерации; оплата Импортером в счет обязательств по Контракту выданного Импортером простого векселя в иност ...

Развитие кризиса на российском страховом рынке

По мнению кандидата экономических наук А.Ю. Лайкова развивающийся в настоящее время кризис - беспрецедентный по своим масштабам и в определённом смысле уникальный по своей природе. Это - не финансовый кризис и не кризис ликвидности, как его поверхностно квалифицируют. Это - и не "фаза" от ...

Навигация

- Главная

- Ломбардное кредитование

- Ипотечный кредит

- Государственный кредит

- Залоговое кредитование

- Банковский аудит

- Международные фондовые биржи

- Банковское дело