Анализ сравнения Российского рынка страхования с мировым рынком

В данном параграфе применим метод сравнения мирового рынка страхования в Российской Федерации и за рубежом.

Как известно, страхование является одним из важнейших институтов социальной и финансовой защиты отдельного человека, группы людей и всего общества в целом. Так как на уровне страховой организации формируются страховые резервы, средства которых инвестируются, страхование является важнейшим источником инвестиций в экономику. Реальное появление рыночных отношений в сфере страхования в России началось в начале 1990-х гг., в то время как в странах с развитой рыночной экономикой интенсивное развитие страхового рынка происходило еще в XIX в.

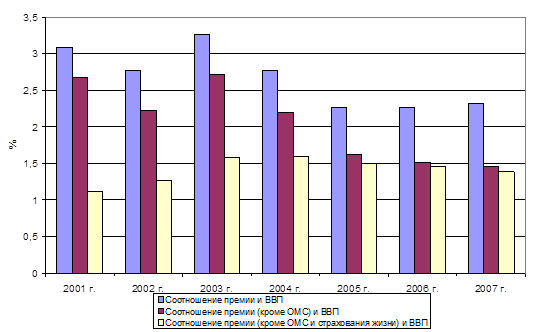

С развитие частной собственности существенно возрастает роль страхования, однако объем и эффективность страховых услуг, предлагаемых российским страховым рынком предпринимателям и гражданам, весьма невелик. Об этом свидетельствует степень развития страхового рынка, которая определяется отношением совокупной страховой премии в ВВП страны. Темп роста совокупной страховой премии в 2007 г. превысил темп роста ВВП (темп роста страховых премий составил 25,1%, темп роста ВВП - 22,7%), в связи с чем доля совокупной страховой премии в валовом внутреннем продукте (проникновение страхования) в 2007 году немного повысилась по сравнению с предыдущим годом и составила 2,31% (рис.3).

Уровень проникновения страхования в России сопоставим с такими странами как Колумбия (2,4%), Иордания (2,4%), Эстония (2,5%) и Кения (2,5%). В развитых странах Европы этот показатель составляет от 6 до 16% (Австрия - 6,1%. Германия - 6,7%, Италия - 7,2%. Нидерланды - 9,4%. Франция - 11%. Швейцария - 11%, Великобритания - 16%). В США доля страховой премии в ВВП в 2006 году составила 8,8%, в Японии - 10,5%, в Индии - 4,8% /33/.

Рис.2.2 Динамика доли страховой премии в ВВП, 2001-2007 гг., %

(Источник: по данным ФССН)

В настоящее время Россия занимает скромное место на мировом рынке страховых услуг - всего 0,2% мирового объема страховых премий. На конец 2006 г. доля застрахованных рисков в России составляет лишь 10-15% против 90-95% в промышленно развитых странах. Эксперты выделяют ряд основных причин, которые сдерживают развитие страхования - отсутствие у россиян доверия к страховым компаниям, нехватка опыта в использовании страховых услуг, низкий уровень жизни большинства населения и малое количество платежеспособных предприятий /25. - с.5/.

Соотношение страховой премии (за исключением премии по ОМС) и ВВП продолжает снижаться, в 2007 году оно составило 1,45%, уменьшившись на 4% по сравнению с 2006 годом, а доля страховой премии по страхованию иному, чем страхование жизни, напротив, увеличивается (в 2006 году - на 2% до 2,21%, в 2007 году - на 2% до 2,25%) (табл.1) /35/.

Таблица 1

.

Совокупная страховая премия и численность населения, 2001-2007 гг.

|

Период |

2001 г. |

2002 г. |

2003 г. |

2004 г. |

2005 г. |

2006 г. |

2007 г. |

|

Страховые премии, млрд руб. |

277,8 |

300,3 |

432,4 |

471,6 |

494,7 |

610,6 |

763,6 |

|

Население России, млн чел. |

146,3 |

145,2 |

145 |

144,2 |

143,5 |

142,8 |

142,2 |

|

Премия на душу населения, руб. |

1 898,8 |

2 068,2 |

2 982,1 |

3 270,5 |

3 447,4 |

4 275,9 |

5 369,9 |

|

Премия на душу населения, долл. США |

63,0 |

65,1 |

101,2 |

117,9 |

119,8 |

162,4 |

218,8 |

(Источник: Марчук А.П. Тенденции развития страхового рынка России в современных условиях // Страховое дело. - 2009. - №1. - С.5).

Сатьи по теме:

Финансовое планирование ресурсов ОАО

"Севергазбанк"

В ОАО "СЕВЕРГАЗБАНК" осуществляется ресурсное регулирование в основном в оперативном порядке. Ежедневно происходит сопоставление ожидаемых поступлений и обязательств, подлежащих погашению на конкретную дату. Свободные ресурсы могут быть использованы для увеличения кредитных вложений и для ...

Классификация депозитных средств по признакам

«Депозит» в переводе с латинского обозначает вещь, отданную на хранение, и, следовательно, депозитом может быть любой открытый клиенту в банке счет, на котором хранятся денежные средства. Существуют разнообразные депозитные счета. В основе их классификации могут быть такие критерии, как источники в ...

Домициляция векселей

Банки могут по поручению векселедателей или трассанта производить платежи в установленный срок. Банк в противоположность инкассированию векселей является не получателем платежа, а плательщиком. Назначение плательщиком по векселю какого-либо третьего лица называется домициляцией, а такие векселя - д ...

Навигация

- Главная

- Ломбардное кредитование

- Ипотечный кредит

- Государственный кредит

- Залоговое кредитование

- Банковский аудит

- Международные фондовые биржи

- Банковское дело