Анализ инвестиционной деятельности коммерческих банков в РФ

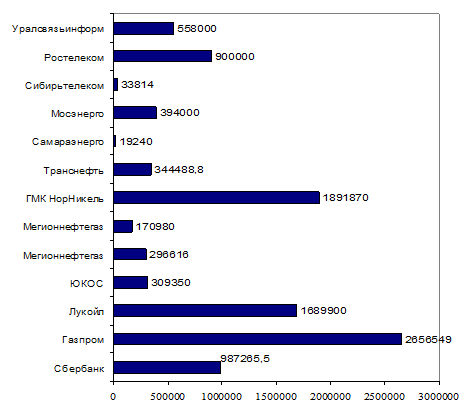

Структура инвестиционного портфеля ОАО «НТБ» характеризуется тем, что наибольший удельный вес в ней составляют акции Газпрома (25,91%). Меньшую долю составляют акции ГМК НорНикель а.о. 5 в. (18,45%), НК Лукойл (16,48%) и Сбербанк (9,63%). Это говорит о том, что банк руководствуется при формировании инвестиционного портфеля принципом диверсификации рисков, связанным со спецификой отдельных отраслей. С позиции этого вида риска все отрасли можно подразделить на подверженные циклическим колебаниям, на умирающие, стабильно работающие, быстро растущие.

Рисунок 3. Инвестиционный портфель КБ по видам эмитентов 2008 г., руб.

Отраслевые риски проявляются в изменениях инвестиционного качества и курсовой стоимости ценных бумаг и соответствующих потерях инвесторов в зависимости от принадлежности отрасли к тому или иному типу и правильности оценки этого фактора инвесторами. Это же видно из рисунка 2, в которой финансовые инструменты сгруппированы по видам отраслей. В 2008 году банк значительно активизировал свою деятельность на рынке ценных бумаг в рамках лицензии профессионального участника этого рынка. В портфель вошли высоколиквидные акции российских предприятий нефтегазовой, энергетической, металлургической, машиностроительной отраслей, связи.

Общий объем фондовых ценных бумаг вырос почти восемнадцатикратно и на начало 2009 года составил 10,252 млн.рублей.

Банк проводил операции на биржевых площадках и внебиржевом рынке, выступая и как управляющий собственным портфелем, и как доверительный управляющий, и как брокер. Как профессиональный участник рынка ценных бумаг «НТБ» осуществлял комплексное обслуживание клиентов, покупая и продавая ценные бумаги по поручению клиентов, а также в рамках доверительного управления.

Управление портфелем ценных бумаг — это некоторым образом перераспределение инвестиций между набором финансовых активов, причем по окончании срока жизни составляющие портфель финансовые активы должны быть конвертированы в денежные средства. Оптимальным является такое управление, при котором перераспределение активов максимизирует возможную доходность при сохранении или увеличении уровня ожидаемой доходности. Принципиально задача управления отличается от задачи формирования портфеля только наличием ненулевых начальных величин инвестиций в каждый финансовый актив из допустимого набора.

Сатьи по теме:

Формирование

оптимального портфеля рисковых ценных бумаг

Для определения структуры оптимального портфеля ценных бумаг воспользуемся моделью Г. Марковица. Модель Г. Марковица предусматривает поиск портфеля, который характеризуется минимальным риском, т.е. имеет наименьшее значение дисперсии нормы прибыли портфеля (уp2 =D(Rp)), при заданном уровне его ожид ...

Финансовая основа системы страхования вкладов

Финансовую основу системы страхования вкладов составляет Фонд обязательного страхования вкладов, принадлежащий Агентству на праве собственности и предназначенный для финансирования выплаты возмещения по вкладам. Фонд представляет собой совокупность денежных средств и иного имущества, которые формир ...

Классификация лизинга. Формы и виды лизинговых операций

При выделении видов лизинга исходят прежде всего из признаков их классификации, которые характеризуют: отношение к арендуемому имуществу; тип финансирования лизинговой операции; тип лизингового имущества; состав участников лизинговой сделки; тип передаваемого в лизинг имущества; степень окупаемости ...

Навигация

- Главная

- Ломбардное кредитование

- Ипотечный кредит

- Государственный кредит

- Залоговое кредитование

- Банковский аудит

- Международные фондовые биржи

- Банковское дело