Условия обеспечения финансовой устойчивости ООО «СК» Оранта»

На наш взгляд, нет необходимости разрабатывать совершенно новые показатели для оценки финансовой устойчивости страховщиков, достаточно сформировать из уже используемых оптимальную систему, которая должна с высокой степенью объективности отражать финансовое состояние конкретной страховой организации. Но, есть необходимость при оценке надежности конкретного страховщика, учитывать финансовое положение его филиалов, который в основном преобладают в регионах и имеют иной рейтинг. Рассмотрим некоторые показатели финансовой устойчивости, речь о которых шла во второй главе, на примере ООО Страховой Компании «ОРАНТА».

ООО Страховая Компания «ОРАНТА» была создана в 1995 году. Компания «ОРАНТА» входит в состав финансово-страховой группы Eureko (Голландия). На сегодняшний день ООО Страховая Компания «ОРАНТА» является лидером страхового рынка г. Новосибирска и Новосибирской области. Уставный капитал компании 80 868,5 тыс. руб.

Оценку финансового состояния фирмы ООО Страховая Компания «ОРАНТА» будем производить на основе данных бухгалтерского баланса и отчета о прибылях и убытках (см. приложение А, В - ф.№1, ф.№2), а все показатели проанализируем в динамике за период: с 2005 по 2009 годы.

Для целей финансового анализа нами были построены сводный бухгалтерский баланс (см. приложение В) на основе которого можно сделать общий обзор изменений финансового состояния за отчетный период. И горизонтально-вертикальный аналитический баланс ООО Страховой Компании «ОРАНТА» (см. приложение Г), который позволяет установить абсолютные приращения и темпы роста финансовых показателей, что важно знать для характеристики финансового состояния компании.

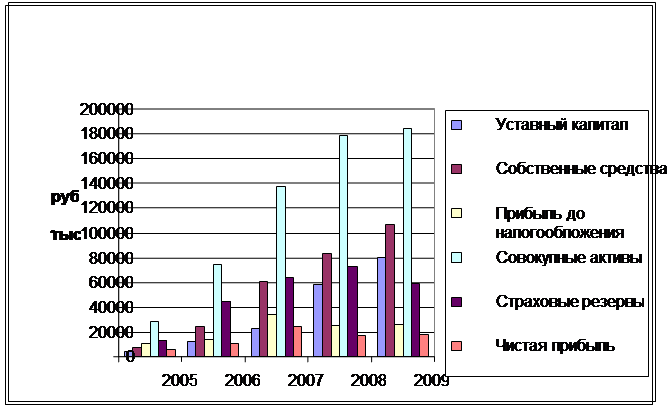

Рисунок 3.1 – Динамика основных финансовых показателей

Как отмечалось, первым и базисным элементом финансовой устойчивости и платежеспособности страховой организации является соответствующий объем собственного капитала. Мы видим, что за пять лет уставный капитал (см. рисунок 3.1) организации увеличился более чем в 19 раз, и составил в 2009 году 80 869 тыс. рублей. Вследствие увеличения уставного капитала, произошло увеличение собственных средств на 37,3% в 2008 и на 29,5% в 2008 году, что позволяет страховщику повысить долю собственного удержания, при страховании крупных рисков, а так же повышает финансовую устойчивость и создает базу для дальнейшего расширения деятельности. Активы предприятия имеют тенденцию к росту (29,6% в 2008 г. и 3,5% в 2009 г.) – это свидетельствует об увеличении стоимости имущества, находящегося в распоряжении страховщика. Доля страховых резервов в капитале компании имеет тенденцию к снижению на 19,8% в 2008 году – это свидетельствует о некотором снижении объема осуществляемых страховых операций.

Большой разброс в значениях коэффициента соотношения собственных и заемных средств объясняется динамикой коэффициентов собственного и заемного капитала: в 2006 году доля собственного капитала в капитале компании возросла в 1,58 раз, доля заемного капитала уменьшилась в 2,15 раза – соответственно, их соотношение резко изменилось.

Возникает вопрос: почему при высоком значении соотношения собственного и заемного капитала и увеличении размера оплаченного уставного капитала коэффициент обеспеченности собственными средствами (рассчитанный по методике Черникова) в 2005 и 2006 г. принимает отрицательное значение и, тем самым, оценивает «ОРАНТА» как потенциального банкрота? (см. приложение И)

Сатьи по теме:

Проблемы управления качеством кредитного портфеля в

банковском секторе экономики России и способы их решения

Рассматривая проблему улучшения качества кредитного портфеля важно понимать, что во многом качество кредитной деятельности зависит от качества управления кредитными рисками. Основной проблемой управления кредитными рисками в современных условиях являются отсутствие системы всестороннего и глубокого ...

Порядок проведения депозитных операций с физическими лицами в

белорусских рублях

Порядок осуществления вкладных операций, установления процентных ставок и методика начисления процентов по вкладам регламентируется разработанными банками нормативными документами. В основном при разработке методики начисления процентов по вкладам банками используются общие принципы. Проценты начис ...

Развитие лизингового кредита в

Республике Беларусь

Лизинг пришел в Беларусь в 1991 году вместе с первыми рыночными изменениями. Он развивался как инициатива "снизу" и до последнего времени не имел государственной поддержки. Параллельно проходило становление внутреннего и международного лизинга. Первые белорусские лизинговые компании появи ...

Навигация

- Главная

- Ломбардное кредитование

- Ипотечный кредит

- Государственный кредит

- Залоговое кредитование

- Банковский аудит

- Международные фондовые биржи

- Банковское дело