Экономическая сущность и классификация доходов и расходов страховщика

Экономика страховой организации, как и любой другой предпринимательской структуры, строится на принципах соизмерения в денежной форме доходов от страховой деятельности и расходов, связанных с ее осуществлением. Соизмерение доходов и расходов позволяет оценить эффективность работы страховой организации. Положительная разница между доходами и расходами показывает прибыль, которая является основой гарантированного исполнения обязательств перед страхователями и другими контрагентами и для устойчивого развития страховой организации.

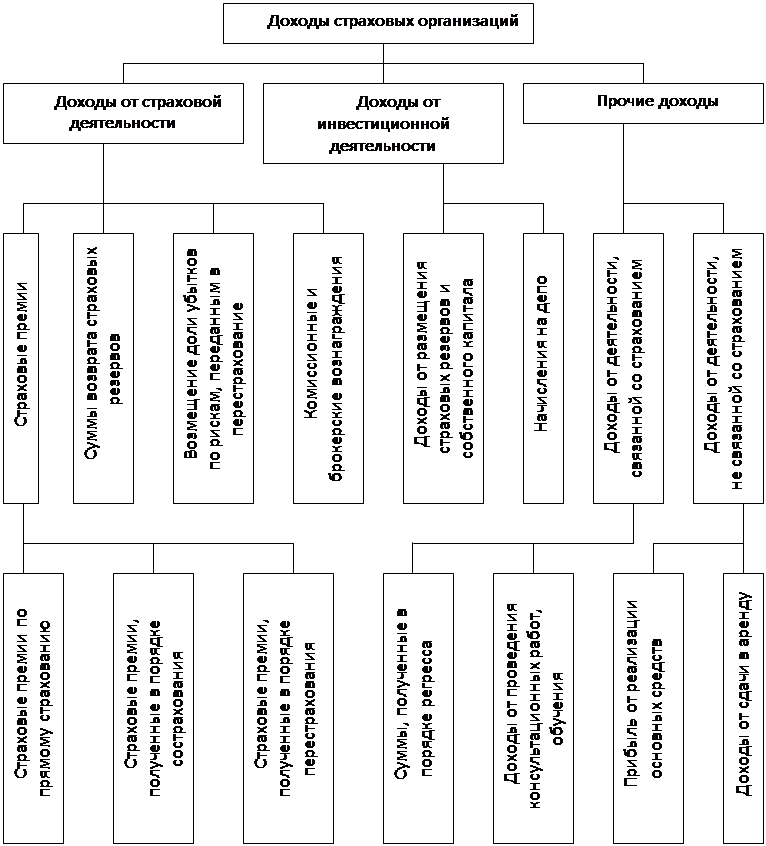

Теоретически понятие дохода рассматривается со следующих позиций. В широком смысле доходом страховщика называется совокупная сумма денежных поступлений на его счета в результате осуществления им страховой и иной, не запрещенной законодательством деятельности. Механизм получения, состав и структура дохода страховых организаций отражают отраслевую специфику и стратегию каждого отдельного предприятия (рисунок 1.1) [11, с. 245].

Более узкое понимание дохода характерно для учетной политики. В соответствии с Положением по бухгалтерскому учету «Доходы организации» (ПБУ 9/99), доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников.

Принципиально важным моментом данного определения является увязка с увеличением суммы собственного капитала.

Рисунок 1.1 - Доходы страховых организаций

Доходы страховой организации, согласно ПБУ 9/99, подразделяются на две основные группы:

- доходы от обычных видов деятельности;

- доходы от прочей деятельности.

Предметом основной деятельности страховой организации является предоставление страховых услуг в рамках заключенных договоров страхования, сострахования и перестрахования. В связи с этим доходами от обычных видов деятельности страховой организации считается выручка, связанная с поступлениями от данных видов страховых операций.

Доходами, отличными от доходов по основной деятельности страховой организации, считается выручка, связанная с прочими поступлениями. В зависимости от характера операций доходы от прочей деятельности подразделяются на три основные группы:

- операционные доходы, не являющиеся результатом основной деятельности, но связанные с ведением финансово-хозяйственной деятельности;

- внереализационные доходы, т.е. доходы от операций, непосредственно не связанных со страховым производством;

- чрезвычайные доходы, т.е. поступления, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности [14, с. 462].

Организация самостоятельно признает поступления доходами от обычных видов деятельности или прочими поступлениями, исходя из требований ПБУ 9/99, характера своей деятельности, видов доходов и условий их получения. Соизмерение доходов и расходов производится по однородным группам операций.

При определении состава доходов от обычных видов деятельности, операционных, внереализационных, а также чрезвычайных доходов страховые организации руководствуются Планом счетов бухгалтерского учета финансово-хозяйственной деятельности страховых организаций и Инструкцией по его применению, утвержденных приказом Минфина России от 4 сентября 2001 г., и Методическими рекомендациями о порядке формирования показателей бухгалтерской отчетности страховых организаций, утвержденными приказом Минфина России от 12 января 2001 г.

Доходы от страховых операций — основной источник пополнения доходной базы страховщика, а также основное условие организации страхового бизнеса. Главным источником этих доходов являются взносы страхователей, или страховые премии по договорам прямого страхования. Объем поступлений страховых взносов в страховую компанию зависит от состава и структуры страхового портфеля, ценовой (тарифной) политики, маркетинговой стратегии и других факторов. Действие всех этих факторов взаимосвязано и взаимообусловлено. Так, реализация выработанной маркетинговой стратегии невозможна без проведения соответствующей тарифной политики. С другой стороны, сбор страховых премий определяется объективными факторами, не зависящими от страховщика: конъюнктурой рынка, темпами инфляции, законодательной и нормативной базой, системой налогообложения, степенью монополизации страхового рынка, динамикой ссудного процента, уровнем развития государственной социальной защиты и т.д.

Из страховых взносов, полученных по договорам страхования и перестрахования, формируются страховые резервы, предназначенные для предстоящих выплат по этим договорам. Часть страховых резервов, не использованная для выполнения обязательств по договорам страхования, учитывается в доходе страховщика.

Сатьи по теме:

Комиссионные банковские операции

Банки ведут также комиссионные операции, то есть «выполняют различные поручения своих клиентов за их счет»[11][11]. Такие поручения связаны с переводом денег как внутри одной страны, так и из одной страны в другую. Это переводные операции, при которых клиент поручает своему банку (в котором он вста ...

Понятия

«кредит» и «система кредитования»

Сегодня, в условиях развитых товарных и финансовых рынков, структура банковской системы резко усложняется. Появились новые виды финансовых учреждений, новые кредитные инструменты и методы обслуживания клиентуры. Кредит - предоставление денег или товаров в долг, как правило, с уплатой процентов; сто ...

Основные понятия и термины страхования

Прежде чем перейти к подробному рассмотрению института страхования, необходимо перечислить основные термины, встречающиеся в этой области финансовых отношений. Субъекты страхования - страхователь и страховщик. Страховщик - юридические лица, созданные в соответствии с законодательством Российской Фе ...

Навигация

- Главная

- Ломбардное кредитование

- Ипотечный кредит

- Государственный кредит

- Залоговое кредитование

- Банковский аудит

- Международные фондовые биржи

- Банковское дело