Обзор рынка банковского кредитования малого бизнеса

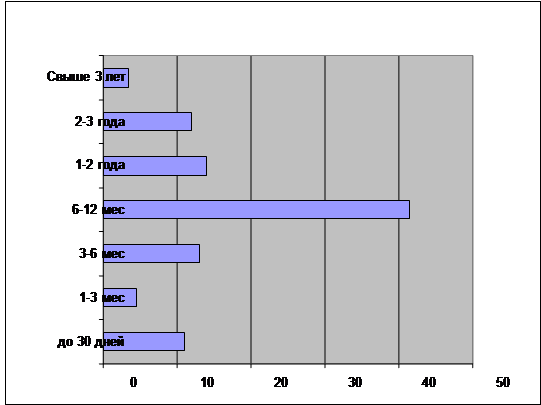

Рисунок 5-Структура кредитов по срокам

Структура кредитов по ставкам привлечения

В целом ставки по кредитам малым предприятиям в полтора раза превышают стоимость ресурсов для других заемщиков. В среднем малый бизнес в 2005 году занимал в рублях под 17-18%, а более крупные предприятия платили 10-12% годовых. Разброс среднегодовых ставок достаточно велик - от 13 до 28% (см. табл. 3). Зависят они от сроков кредитования, обеспечения кредита, региона, насыщенности ресурсами. Повышенные ставки процента объясняются более высоким уровнем риска, закладываемым банком при кредитовании малого предприятия. Пока невысокий уровень конкуренции между банками за малого предпринимателя также позволяет им держать ставки на высоком уровне. К тому же малые предприятия готовы платить высокие проценты с учетом срочности выдачи кредита. Стоит отметить, что в последние годы наблюдается тенденция к сокращению ставок по кредитам и малому бизнесу. [25, 42]

Таблица 3-Среднегодовые ставки в 2005 году по предоставленным кредитам малым предприятиям, %

|

До 30 дней |

До 3 мес. |

До 6 мес. |

До 1 года |

До 2 лет |

До 3 лет |

Свыше 3 лет | |

|

Рубли |

16,2 |

16,6 |

17,4 |

17,8 |

18,1 |

17,5 |

18,6 |

|

Доллары |

н.д. |

15,3 |

15,2 |

15,4 |

15,3 |

14,9 |

н.д. |

|

Евро |

н.д. |

14,5 |

14,1 |

13,9 |

н.д. |

н.д. |

н.д. |

Хочется отметить тот факт, что 2006-2007 годы были ознаменованы некоторым снижением ставок кредитования, но кризис ликвидности в период конца 2007 - начала 2008 годов вернул все на свои места и сейчас ставки для всех без исключения заемщиков выросли в среднем на 1-2 п.п.

Таким образом, в параграфе был приведен обзор рынка кредитования предприятий малого бизнеса. Основными выводами могут стать следующие:

– в РФ уже сложилась система кредитования малых предприятий;

– при сложившейся системе кредитования предприятиям малого бизнеса достаточно тяжело получить кредит в силу того, что предлагаемые параметры кредитных продуктов не очень выгодны для них (сроки короче, а ставки выше по сравнению с предприятиями крупного бизнеса);

– в банковской среде уже осознают наличие такой проблемы, как неразвитость системы кредитования малого бизнеса и делают первые шаги на пути к ее решению: банками предлагаются кредитные решения специально для малого предпринимательства, увеличиваются объемы выданных кредитов, постепенно начинает уменьшаться разрыв между ставками для крупного и мелкого бизнеса.

Сатьи по теме:

Риски ипотечного кредитования

Риски подразделяются на систематические и несистематические. Систематические риски не носят специфического (индивидуального) или местного характера. Несистематические риски - это риски, свойственные конкретной местной экономике. Большинство ипотечных рисков относятся к систематическим рискам. Риско ...

Развитие украинского рынка депозитов для физических лиц

Увеличению денежной массы в стране способствует постепенное восстановление темпов кредитования экономики. Так, на протяжении первого полугодия в 2005 году украинские банки увеличили свои кредитные портфели на 22,7% по сравнительно с увеличением на 19,5% за аналогичный период предыдущего года. 'Заме ...

Характеристика ипотечных операций ОАО АКБ «Связь-банк»

ОАО АКБ «Связь-банк» был учрежден в 1991 год в форме открытого акционерного общества. Место нахождения банка: г. Москва 125375, г. Москва, ул. Тверская, д. 7 Банк осуществляет свою деятельность на основании Генеральной лицензия : № 1470 от 01.11.1991 г. На право совершения всех видов банковских опе ...

Навигация

- Главная

- Ломбардное кредитование

- Ипотечный кредит

- Государственный кредит

- Залоговое кредитование

- Банковский аудит

- Международные фондовые биржи

- Банковское дело