Ликвидность как основной показатель кредитной состоятельности предприятия

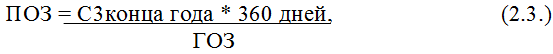

где ПОЗ - период оборачиваемости запасов;

СЗ - стоимость запасов на конец года;

ГОЗ - годовой объем затрат на приобретение запасов.

Сама по себе эта информация мало значит, и нужно определить имеющиеся тенденции.

Если, например, длительность оборота товаров за последние 3 года изменялась следующим образом:

1-ый год 15 дн., 2-ой год 22 дн., 3-ий год (текущий) 30 дн., то налицо ухудшение. Товары перед продажей долго хранятся, следовательно, или уменьшается объем продажи без соответствующего уменьшения величины запасов товаров или запасы увеличиваются без соответствующего увеличения объема их продажи; здесь возможна одна из трех причин:

- в прошлом было сделано много закупок этих товаров населением;

- торговля велась неэффективно, не удалось получить соответствующее количество заказов от потребителей;

- устаревшие товары не были списаны, а новые уже куплены.

Что необходимо дополнительно знать об оборачиваемости запасов?

Если мы используем данные баланса для определения оборачиваемости запасов, следует помнить, что они могут не давать представления о величине запасов в другие моменты времени. Могут возникнуть ситуации:

Предприятие могло только что получить новые партии товаров от поставщиков, что привело к резкому увеличению запасов.

Предприятие могло отправить большую партию товаров потребителям, что истощило запасы.

Возможны сезонные колебания уровня запасов товаров (например, большой уровень запасов летом и маленький зимой).

Хотя, как правило, должна быть проанализирована тенденция изменения коэффициента оборачиваемости запасов, существуют случаи, когда оборачиваемость запасов должна быть выше или ниже среднего значения. Например, овощной магазин, торгующий скоропортящимися продуктами, будет иметь высокую оборачиваемость товаров.

Случается, что тщательный анализ текущей финансовой отчетности в сопоставлении с прошлыми отчетами выявляют такие тревожные сигналы, как резкое увеличение дебиторской задолженности, снижение коэффициентов ликвидности, падение объема продаж, убытки от операционной деятельности и т.д. Плохими симптомами являются не предоставление в срок запрошенной банком информации или финансовых отчетов, уклонение руководителей фирмы от телефонных и личных контактов с банком, увлечение клиента созданием новых предприятий или скупкой недвижимости, накопление спекулятивных запасов, потеря важных клиентов и т.д. Много могут сказать кредитному отделу поведение деловых партнеров заемщика (запросы о его кредитоспособности поставщиков, аннулирование страховки страховой компанией) или сообщения других отделов банка (например, появление сальдо на счетах клиента в данном банке).

Если банк обнаружил неблагополучный кредит, чреватый неплатежом, он должен действовать незамедлительно.

В такой ситуации с каждым заемщиком банк разбирается индивидуально.

При необходимости банк может ужесточить режим кредитования. Здесь возможно:

- увеличение процентной ставки (такую возможность необходимо включить в кредитный договор);

- прекращение выдачи кредита, если она выдана не полностью;

- требование досрочного погашения кредита.

Однако, наилучшим выходом является обсуждение дел с заемщиком и разработка программы преодоления кризисной ситуации. Такой вариант более предпочтителен, чем объявление заемщика банкротом. Если удастся убедить клиента, что положение можно исправить, банк может предложить продать активы, сократить персонал, снизить накладные расходы, изменить маркетинговую стратегию, сменить руководство компании и т.д.

Сатьи по теме:

Банковское дело в США

Роль «рабочих лошадей» финансовой системы США играют коммерческие банки. В 1975 г. в США насчитывалось 14,6 тыс. банков; по сравнению с 1925 г. их количество уменьшилось почти вдвое (с 27,8 тыс.)[12][12]. Сейчас в США их насчитывается около 13,8 тыс[13][13]. Примерно 2/3 из них являются банками шта ...

Организация страхового дела в России

До начала 1990-х гг. в нашей стране существовала государственная монополия в области страхования. Все страховые операции внутри страны проводил Госстрах СССР, а вне ее пределов - Ингосстрах СССР. В 1992 г. после распада СССР на базе Правления Госстраха был создан Росгосстрах. Указом Президента от 2 ...

Направления развития системы управления качеством

кредитного портфеля

Кредитным организациям в целях построения эффективной системы управления качеством кредитного портфеля необходимо обеспечить проведение комплекса мероприятий, в частности: - формирования кредитного портфеля в соответствии с выбранной стратегией кредитования, периодически корректируемой на рыночную ...

Навигация

- Главная

- Ломбардное кредитование

- Ипотечный кредит

- Государственный кредит

- Залоговое кредитование

- Банковский аудит

- Международные фондовые биржи

- Банковское дело