Практика оценки кредитоспособности заемщиков в АО "БЦК"

Скоринговый метод применяется в основном для определения кредитоспособности физических лиц и представляет собой систему начисления определенного количества баллов заемщику за каждый ключевой показатель. Каждый ключевой фактор (показатель) получает в баллах числовую величину, соответствующую уровню его рискованности. По результатам такого ранжирования составляется бальная шкала в виде сгруппированной по факторам таблицы. Путем сравнения ее данных с показателями, характеризующими заявителя на ссуду, производится оценка его кредитоспособности. Претенденту, набравшему баллов больше критического (порогового) уровня, при отсутствии компрометирующей информации будет предоставлен кредит. Если же суммарный балл не превышает пороговой отметки, просьба на получение кредита отклоняется.

Логический метод применяется для юридических лиц и заключается в экспертной оценке кредитоспособности заемщика с прогнозированием, предполагает взвешенный анализ личных качеств и финансового состояния потенциального заемщика.

В АО "Банк ЦентрКредит" Методика анализа кредитоспособности и платежеспособности заемщика представляет собой руководство по рассмотрению кредитных заявок по всем целевым программам розничного кредитования за исключением случаев, специально оговоренных соответствующими процедурами Кредитной политики.

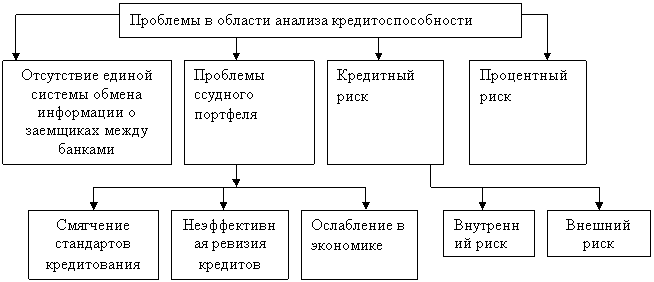

Основные проблемы в области анализа кредитоспособности и оценке потенциальных заемщиков банка представлены на рисунке 7.

Рисунок 7- Основные проблемы в области анализа кредитоспособности и оценке потенциальных заемщиков банка

Решить проблемы ссудного портфеля можно путем:

- эффективного управления кредитным портфелем с помощью разумной кредитной политики банка;

- разработки системы показателей классификации компании по уровню динамики финансового риска;

- соблюдения нормативов, установленных НБРК;

- эффективного анализа кредитных заявок;

- внедрения экспресс-программы;

- внедрения кредитного рейтинга.

Подробнее хотелось бы остановиться на кредитном риске, под которым понимается вероятность значительных убытков по кредитам и другим активам вследствие невыполнения заемщиком своих обязательств. Кредитный риск подразделяется на две группы:

- риск, связанный с заемщиком, оценивающий вероятность потенциальных убытков;

- внутренний риск кредитного продукта, который оценивает размеры денежных потерь в том случае, если клиент не выполняет условий соглашения.

В настоящее время большое внимание уделяется наличию в банках систем управления рисками, соответствующих международным стандартам. В соответствии с рекомендациями международных организаций внедрение в банках систем управления рисками должно быть основной мерой, способствующей укреплению и росту стабильности финансовой системы.

Управление рисками – это процесс, включающий четыре основных элемента:

- оценка риска;

- измерение риска;

- контроль риска;

- мониторинг риска.

На практике имеется несколько "колец обороны", на которые могут полагаться владельцы банка для сохранения финансовых позиций своих учреждений.

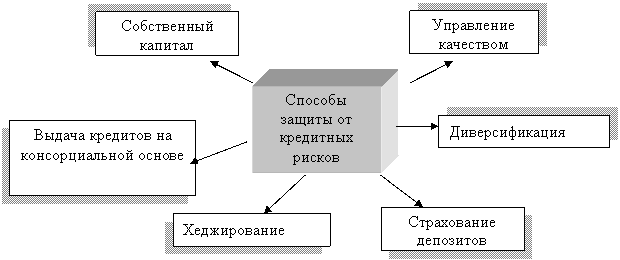

Рисунок 8- Способы защиты от кредитных рисков

АО "Банк Центр Кредит" разработал внутреннюю политику управления рисками в соответствии с законодательством РК, а также документами Базельского комитета по банковскому надзору. Управление всеми видами рисков (включая кредитный) осуществляется образованными для этих целей комитетами и департаментами. К примеру, в организационной структуре банка существуют Комитет АЛКО (Комитет по управлению активами и обязательствами), ДАУР (Департамент анализа и управления рисками), Кредитный комитет и др. Изучение кредитоспособности осуществляется для качественной оценки заемщика до решения вопроса о выдаче кредита и его условиях, определение способности и готовности клиента вернуть взятые им в долг средства в соответствии с кредитным договором.

Изучение банками разнообразных факторов, которые могут повлечь за собой непогашение кредитов, или, напротив, обеспечивают их своевременный возврат, составляет содержание банковского анализа кредитоспособности. [24,146]

Сравнительный анализ надежности двух заемщиков: АО "Алтын-Бидай" и АО "Толкын-Бидай" в "Банк Центр Кредит".

Сатьи по теме:

Эффективность использования

финансовых ресурсов в ОАО "Севергазбанк"

Одной из основных целей финансово-экономического анализа кредитной организации является определение степени ее финансовой устойчивости. Понятие финансовой устойчивости кредитной организации основано на оценке совокупности финансовых коэффициентов, отражающих состояние банка. Комплексная оценка фина ...

Оценка соблюдения банком экономических нормативов ЦБ РФ

Согласно инструкции ЦБ РФ от 16 января 2004 г. N 110-И «Об обязательных нормативах банков» в целях регулирования принимаемых банками рисков производится расчет следующих нормативов. Норматив достаточности собственных средств (капитала) банка (H1) регулирует (ограничивает) риск несостоятельности бан ...

Понятие и сущность оценки финансовой устойчивости

предприятия

Анализ финансовой устойчивости любого хозяйствующего субъекта является важнейшей характеристикой его деятельности и экономического благополучия, характеризует результат его текущего, инвестиционного и финансового развития, а также отражает способность предприятия отвечать по своим долгам и обязател ...

Навигация

- Главная

- Ломбардное кредитование

- Ипотечный кредит

- Государственный кредит

- Залоговое кредитование

- Банковский аудит

- Международные фондовые биржи

- Банковское дело